Разбираем понятие «buyback”: что это, для чего это?

Далее, компания может его погасить, и в результате кол-во акций сократится, а стоимость каждой акции пропорционально повышается.

- было у компании 100 акций, каждая стоит по 1₽, дивиденд был 10 коп на акцию (всего дивиденды 10₽, доходность 10%)

- компания потратила 10₽ на buyback и погасила 10 акций

- в итоге справедливая стоимость компании временно потеряла 10₽ (они ушли продавцам пакетов)

- но в то же время теперь каждому акционеру полагается 11.1 коп дивидендов (10₽ / 90 акций), и в ответ акции должны дорожать

- плюс, компания действуя на рынке повышает котировки

Если причина buyback — недооценка акций, то получается что компания покупает акции ниже их справедливой стоимости => акционеры покупают ауции которые они ценят «со скидкой» с рынка через компанию

В итоге, buyback это эквивалент дивидендов: в обоих случаях на счетах компании снижаются остатки денег, но акционерам выгодно (при дивидендах — они получают кэш, при байбэке — рост будущих выплат, приходящихся на их пакет).

Поэтому упрощенно можно % акций, выкупаемых с рынка за год, суммировать с дивдоходностью => это суммарный показатель доходности акционеров.

По итогу, buyback по 1 и 3 сценариям — это позитивное событие. Оно поддерживает котировки, а в ряде ситуаций дает доходность (особенно если buyback велик, а акция не очень ликвидная).

Что такое buyback? Почему компании выкупают свои акции c биржи

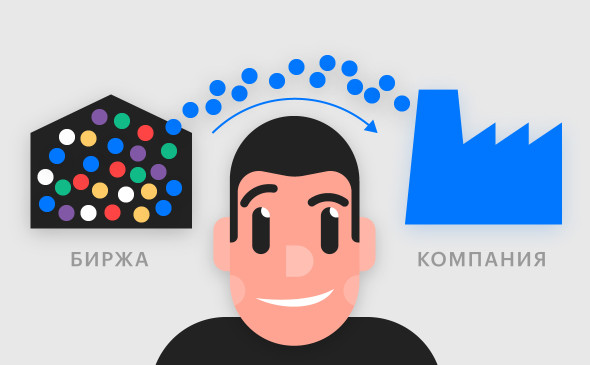

Байбэк (buyback) — это обратный выкуп акций. При байбэке компания выкупает бумаги у акционеров и фактически забирает из обращения на фондовом рынке некую часть своих акций. Чаще всего корпорации объявляют об обратном выкупе, когда у них накапливаются свободные наличные средства, которые не находят применение в инвестициях для развития компании. Обратный выкуп позволяет увеличить фактические доли крупнейших акционеров и упрочить их позиции.

- снизить риск враждебных поглощений;

- избавиться от избыточной ликвидности;

- изменить структуру капитала;

- улучшить соотношение прибыли на цену акции;

- получить льготы при начислении налога на дивиденды;

- передать выкупленные акции служащим компании.

«Компании зачастую объявляют buyback в случае сильного провала котировок и значительной недооценки рынком цены акций относительно их фундаментальных характеристик. Но обратный выкуп может проходить также на высоких уровнях цен акций — такой buyback является возвратом денег акционерам, альтернативным дивидендным выплатам», — разъясняет начальник управления анализа рынков компании «Открытие Брокер» Константин Бушуев.

В любом случае обратный выкуп создает дополнительный спрос на акции компании и в большинстве случаев является позитивом. Если же обратный выкуп приводит к сильному росту долговой нагрузки компании и падению рентабельности, то он проводится, скорее, во вред бизнесу, отмечает аналитик.

Как и зачем компании выкупают акции

Объявив buyback, компания может выкупить свои акции либо с открытого рынка, либо напрямую у акционеров. В любом случае интерес инвесторов к бумагам будет расти.

Чаще всего эмитент выкупает акции с открытого рынка. В этом случае компания обязана заранее официально объявить на своем сайте о размере программы байбэка и о сроках ее проведения.

Компания выставляет на бирже заявку на покупку акций — заранее оповещать об объеме акций в каждой заявке и о цене покупки она не обязана. Выкупать эмитент свои акции может как на всех биржах, на которых котируются бумаги, так и на одной из них. Это решает сам эмитент .

Обратный выкуп акций на открытом рынке — самый простой тип buyback. К нему компании чаще всего и прибегают, в особенности на американском и европейском фондовых рынках. Российские эмитенты выкупают свои акции довольно редко. Тем не менее в последние годы их активность в этом направлении возросла.

Компания также может выкупить свои акции непосредственно у акционеров, объявив тендерный выкуп по фиксированной цене или же тендерный выкуп по типу «голландского аукциона».

Такой выкуп отличается от выкупа с открытого рынка тем, что предполагает выкуп большой доли акций за сжатый срок. Срок действия предложения покупки акций обычно не превышает нескольких недель, цена же выкупа всегда фиксированная и обязательно превышает текущую рыночную цену бумаг.

Все акционеры, которые желают продать акции компании, подают заявку. Если общий объем заявок акционеров превышает предложение, то эмитент вполне может выкупить больше акций, чем планировал изначально.

В случае выкупа по схеме «голландского аукциона» его участники должны указать минимальную и максимальную цены, которые они готовы заплатить за акции. Затем акционеры подают заявки по приемлемым для них ценам в указанном диапазоне. После этого все поданные заявки сортируются по возрастанию цены. Исполняются заявки акционеров по минимальной цене, которая может обеспечить выкуп всего предложения компании.

Что компания делает с выкупленными акциями

Выкупленные акции становятся собственностью всей компании. Такие акции называются казначейскими. Они не имеют права голоса, по ним не выплачиваются дивиденды, а еще они не участвуют в разделе имущества при ликвидации компании. Более того, эмитент обязан в течение года или продать эти акции не ниже рыночной цены, или погасить, уменьшив уставной капитал.

Если эмитент имеет дочернюю компанию и выкупает акции на баланс своей «дочки», то в этом случае акции обладают правом голоса, по ним выплачиваются дивиденды и компания не обязана их продавать. Такие акции называются квазиказначейскими.

Что байбэк дает акционерам

- Компания обычно выкупает акции по цене выше рыночной. Значит, акционер либо продаст акции выше текущей цены, либо стоимость его акций (если он их не продаст) увеличится.

- Если в результате обратного выкупа компания аннулирует выкупленные акции, то акций в обращении станет меньше, а прибыль на каждую акцию — выше, что опять же выгодно владельцам акций.

Получается, что если обратный выкуп акций выгоден акционерам компании, то инвесторы должны успеть приобрести бумаги эмитента, объявившего buyback, с тем, чтобы получить все выгоды акционеров.

Единственное, когда инвесторам следует воздержаться от покупки акций эмитента, объявившего buyback, это если причиной тендерного выкупа стали какие-либо внутренние корпоративные события компании.

Как buyback повысил цену акций — несколько примеров по российским эмитентам

Акции НОВАТЭКа выросли за два года примерно на 70%. Основная причина роста — успешная реализация проектов по СПГ. После того как ЛУКОЙЛ объявил обратный выкуп акций в первой половине прошлого года, его акции выросли на те же 70%. Такие сравнительные примеры привел старший аналитик «БКС Премьер» Сергей Суверов.

«Яндекс» объявил выкуп на провале котировок ценных бумаг в прошлом году, когда обсуждался законопроект, ограничивающий зарубежное владение в российских IT-компаниях. Сейчас котировки «Яндекса» уже обновили исторические максимумы», — говорит Константин Бушуев из компании «Открытие Брокер».

«Выкуп акций «Магнитом» оказал существенную поддержку росту их котировок в непростой для компании период, однако не смог переломить общеотраслевую ситуацию того периода и перекрыть трудности, с которым столкнулся сам эмитент», — считает директор аналитического департамента инвесткомпании «Велес Капитал» Иван Манаенко. По его мнению, также хорошим примером того, как новости о байбэке влияют на не самые ликвидные бумаги, служит обратный выкуп бумаг «Лентой». За короткий промежуток времени ее акции подорожали на 10%.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Что такое обратный выкуп акций и как после него меняется стоимость компании

Обратный выкуп акций (buyback, байбэк) — это выкуп компанией части своих акций, находящихся в обращении на бирже. Компания обычно объявляет о байбэке для поддержки цены акций и капитализации при наличии свободных средств. Обратный выкуп акций позволяет увеличить фактические доли крупнейших акционеров компании и усилить их позиции. Лучший момент для начала обратного выкупа — это низкие цены на акции компании. При этом спрос на бумаги, который создает сама компания обратным выкупом, повышает их котировки, а следовательно, и стоимость компании. При выкупе акций самим эмитентом бумаги становятся казначейскими. Это значит, что они не имеют права голоса, а также по ним не начисляются и не выплачиваются дивиденды. В течение года после байбэка компания обязана продать такие акции или погасить их. Если же бумаги выкупает «дочка» эмитента, то они становятся квазиказначейскими. Такие акции имеют право голоса, и по ним начисляются дивиденды. «Если говорить о текущей ситуации на российском рынке, то объявление о выкупе акций приводит к росту капитализации компании», — поясняет инвестиционный советник «Открытия Инвестиции» Андрей Гребенкин. Компания, которая объявляет о байбэке, может приобрести свои акции по цене ниже фундаментальной из-за повышенной волатильности и падения капитализации компаний после февраля 2022 года, добавляет он.

Зачем компании выкупают свои акции

05.06.2023 13:44

Здесь вы можете больше узнать про инвестиции, тут — почитать актуальную аналитику, а здесь — подобрать подходящего брокера.

Какие есть способы обратного выкупа ценных бумаг

Существует три способа выкупа эмитентом собственных акций:

- Покупка на открытом рынке. В этом случае продавцы акций не знают, кто станет их покупателем, а компании могут достаточно свободно манипулировать своими бумагами, повышая и понижая их котировки. При этом компания может как оповещать своих акционеров о планах по обратному выкупу, так и не делать этого.

- Тендерное предложение акционерам выкупить их акции. Согласно российскому законодательству, эмитент должен установить фиксированную цену выкупа. Есть также и второй вариант, когда акционеры сами предлагают цену на свои акции, а компания начинает скупать бумаги по самой низкой цене, пока не выкупит нужное количество.

- Голландский байбэк. При таком сценарии компания устанавливает минимальную и максимальную стоимость акции, по которой эмитент готов ее выкупить, а продавцы могут выбрать любую цену в этом диапазоне. Затем компания начинает выкуп с самых дешевых бумаг.

Как проводится стандартный байбэк

Примеры байбэков российских эмитентов

На российском фондовом рынке было запущено несколько крупных программ обратного выкупа акций, среди них:

- «ЛУКОЙЛ» в 2019 году объявил о выкупе 5,1% своего уставного капитала на сумму 3 млрд долларов. Программа обратного выкупа завершилась 30 декабря 2022 года. В ее рамках планировалось выкупить обыкновенные акции и депозитарные расписки по 82,74 доллара за одну депозитарную расписку на Лондонской бирже.

- «НОВАТЭК» проводит программу обратного выкупа акций с 17 декабря 2021 года по 17 декабря 2026 года. За это время компания планирует выкупить бумаги на 1 млрд долларов.

- Девелопер «Самолет» 29 мая объявил о планах выкупить свои акции на рынке на сумму до 10 млрд рублей до конца 2023 года. По мнению компании, справедливая оценка стоимости ее чистых активов в пять раз выше текущей капитализации, а динамика цены акций не отражает рост бизнеса за последние годы.

- Сбербанк объявил 20 января 2022 года о запуске программы выкупа акций на сумму до 50 млрд рублей. Программа продлится до 31 декабря 2025 года, а выкупленные акции будут направлены на долгосрочную программу мотивации сотрудников.

Ждать ли обратных выкупов акций на российском рынке в 2023 году

Пока существует российский фондовый рынок, компании будут проводить байбэки, считает Андрей Гребенкин. Сейчас, отмечает он, до десяти российских компаний выкупают свои акции на рынке: «Детский мир», банк «Санкт-Петербург», «НОВАТЭК», «Роснефть», «Самолет», «Норникель» и др. Гребенкин добавляет, что в момент объявления о байбэке около 5% акционерного капитала «Самолета» стоимостью 8,9 млрд рублей находились в обращении на бирже. «Эта новость за два дня спровоцировала рост акций более чем на 15%, мы ожидаем, что данная программа значительно повлияет на переоценку стоимости акций», — считает Гребенкин.

Евгений Калянов добавляет, что в конце 2022 года банк «Санкт-Петербург» начал обратный выкуп акций, который продолжается в 2023 году. «Учитывая размеры программы (22 миллиона штук на общую сумму не более 2,5 миллиарда рублей), выкуп в текущем году будет продолжаться», — отмечает он.

В будущем байбэки возможны в финансовом секторе, отмечает Гребенкин. Например, Сбербанк может продолжить программу для мотивации сотрудников. В качестве новой мотивации сотрудников запустить программу может и «Норникель». Также традиционно к обратному выкупу прибегает «ЛУКОЙЛ», который за этот счет поддерживает котировки своих бумаг на бирже.

Что такое обратный выкуп акций: главное

- Обратный выкуп акций — это выкуп компанией-эмитентом своих бумаг на бирже.

- Через год после выкупа акций компания должна их погасить или продать снова.

- При обратном выкупе акций капитализация компании традиционно растет.

- Компании выкупают свои акции на рынке, чтобы уменьшить уставный капитал, поддержать стоимость акций, увеличить дивиденды на одну бумагу, уменьшить число голосов на собрании акционеров, защититься от недружественного поглощения или мотивировать сотрудников.

- Эмитент может выкупать свои акции тремя способами: на бирже, с помощью тендерного предложения или голландского байбэка.

Еще по теме:

При подготовке материала использовались источники:

https://investheroes.medium.com/%D1%80%D0%B0%D0%B7%D0%B1%D0%B8%D1%80%D0%B0%D0%B5%D0%BC-%D0%BF%D0%BE%D0%BD%D1%8F%D1%82%D0%B8%D0%B5-buyback-%D1%87%D1%82%D0%BE-%D1%8D%D1%82%D0%BE-%D0%B4%D0%BB%D1%8F-%D1%87%D0%B5%D0%B3%D0%BE-%D1%8D%D1%82%D0%BE-607c6dde9356

https://quote.rbc.ru/news/training/5e2efecb9a79474e3c4aca57

https://www.banki.ru/news/daytheme/?id=10986395

Онлайн Радио 24

Онлайн Радио 24